Hallo zusammen,

ich habe im Oktober angefangen mit dem Streaming auf Twitch und direkt ein Kleinst-Gewerbe bei meiner lokalen Gemeinde angemeldet, da ich in kommenden Jahr höhere Einnahmen erwarte als meine knappen 75 EUR, die ich jetzt im Dezember mit der ersten Auszahlung bekommen habe.

Nach der Anmeldung des Kleistgewerbe, habe ich auf Elster den "Fragebogen zur steuerlichen Erfassung für Einzelunternehmen" ausgefüllt.

Das Finanzamt hat mir darauf eine neue Steuernummer gegeben und mitgeteilt, dass ich verpflichtet bin eine Umsatzsteuer-Voranmeldung (UStVA) vierteljährlich an das Finanzamt zu übermitteln. Die Verpflichtung besteht für mich dann, wenn Umsätze vorliegen. Das ist mit der Einnahme aus Twitch ja nun der Fall.

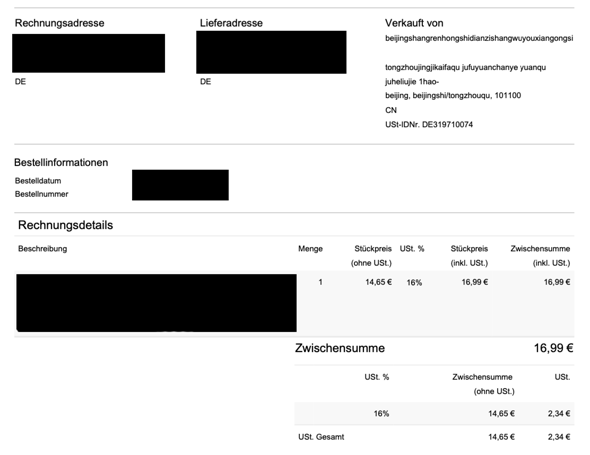

Ich möchte nun das alles legal und sauber abläuft mit den Streaming... sprich ich möchte diese Einnahmen richtig anmelden (UStVA 2022, Lohnsteuer-Anmeldung 2022) und später auch richtig versteuern (USt 2022). Die Angaben sollen so ausgelegt werden, dass deutlich wird, dass ich mit den Streamen (aktuell) noch keinen Gewinn erwirtschafte. Die Ausgaben für den Start sind zu Beginn (aufgrund des benötigten Equipment) zu hoch um gedeckt zu werden.

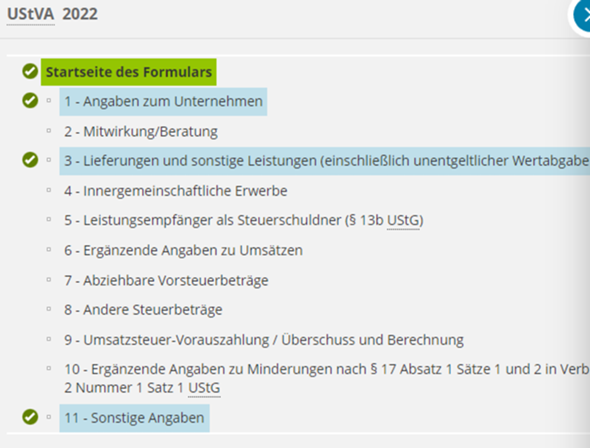

Das ganze wollte ich über Elster machen, aber so richtig finde ich mich da nicht zurecht... Ich bin verwirrt durch die ganzen verschiedenen Formulare und weiß auch nicht, wo ich was anzugeben habe. Vielleicht kann mir jemand die ID aus dem Formular nennen, worunter die Einnahmen aus Twitch Affiliate/Werbung und oder Donations gewertet werden. Ich würde vermuten es ist im Punkt 3 - ID 20/21 des UStVA 2022 Formular.

Für mich gilt als Kleinunternehmer, der seine Einnahmen aktuell aus Twitch generiert vermutlich auch nur die UStVA 2022 alle 4 Monate einzureichen, richtig?

Die USt 2022 kann ich vermutlich dann erstellen, wenn ich alles aus 2022 zusammen habe, richtig? Das wäre für mich z.B. ja bereits jetzt der Fall, da Twitch nur monatliche Auszahlungen macht.

Aber wo kann ich meine Ausgaben für das Streaming/Gewerbe angeben? In der UStVA finde ich nur Angaben zu den Einkommen... gibt es auch eine Voranmeldung für die Ausgaben, oder ist das alles in der USt 2022 einzutragen...

Es gibt ja auch noch andere Formulare, wie Anlage EÜR... kommt das hier rein? Diese kann ich leider auf Elster erst für 2021 auswählen.

Würde mich über hilfreiche Antworten freuen. Bisher hab ich immer nur die ESt unbeschränkt (ESt 1 A) übermitteln müssen und bin gerade etwas hilflos.