Rechnung aus dem Ausland ohne USt-Id verbuchen?

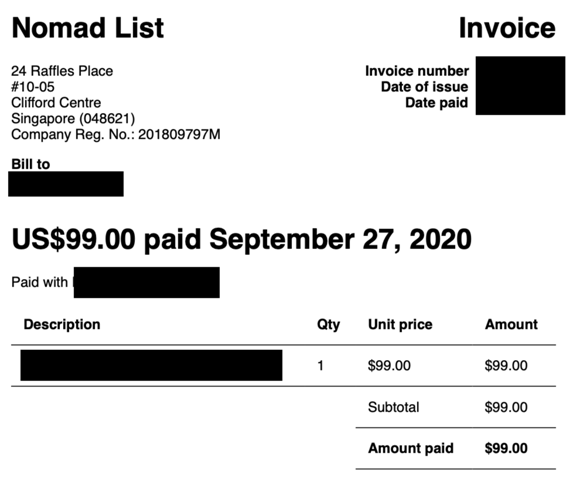

Ich bekomme Rechnungen aus dem Ausland auf denen weder ein Hinweis auf das Reverse-Charge-Verfahren noch meine USt-Id ausgewiesen ist.

Diese Unternehmen sehen mich als Privatperson da ich vergessen habe meine USt-Id anzugeben.

Bedeutet dies, das ich all diese Rechnungen als "Privat" deklarieren muss und dies nicht als Betriebsausgabe geltend machen kann?

Soweit ich das richtig verstanden habe MUSS eine Rechnung aus dem Ausland den Hinweis "Reverse-Charge" oder "Umkehr der Steuerschuldnerschaft" beinhalten da diese sonst vom Finanzamt nicht anerkannt wird.

Das wäre ziemlich schade da ich quasi alle meine Digitalen Produkt-Käufe im Ausland tätige und mir einige Unternehmen wie z.B Udemy nicht erlauben eine USt-Id zu hinterlegen da ich dies erst mit dem unnötig teuren "Business" Abo darf...

Wie verbuche ich dies richtig bzw darf ich dies überhaupt als Betriebsausgabe geltend machen trotz falscher Rechnungsformalien?

1 Antwort

Bei soviel Unsinn weiß man gar nicht, wo man mit der Richtigstellung anfangen soll.

Wir wäre es, wenn du dir mal einen kleinen Buchhaltungskurs leistet? Das dürfte sicherlich preiswerter sein als all diese Rechnungen nicht als BA abzuziehen.

Dort könntest du beispielsweise lernen,

- dass Umsatzsteuer etwas anderes ist als eine Betriebsausgabe

- welche Anforderungen eine Rechnung aus dem Ausland haben muss, um aus ihr die entstandene 13b-Steuer als Vorsteuer zu ziehen (Spoiler: keine)

- Wie Deutschland 192 andere Staaten dazu bringt, Rechnungen nach deutschen Vorschriften zu stellen (Spoiler: gar nicht)

- Was eigentlich eine Betriebsausgabe ist

- und viele andere nützliche Dinge mehr.

Danke schonmal, da hab ich was durcheinander gebracht! Tut mir leid.

Ich glaub ich hab den Denkfehler jetzt gefunden, ich dachte, dass der Satz "Seit 30.6.2013 (Übergangsfrist bis 31.12.2013) muss eine entsprechende Rechnung zwingend die Angabe „Steuerschuldnerschaft des Leistungsempfängers“ enthalten." bedeutet dies müsse auf jeder Rechnung stehen, scheint aber nur wichtig zu sein, wenn man Rechnungen ins Ausland schreibt. Hatte gedacht dass sich andere Staaten vllt am Deutschen Recht Orientieren müssen, wenn diese hier etwas verkaufen.

Für empfangene Rechnungen ist dies dann also nicht relevant und ich verbuche diese ganz normal als Reverse-Charge.

Habe gerade einen Artikel gefunden der beschreibt das die Formalien von Rechnungen aus dem Ausland nicht wichtig sind, was mir echt weiter geholfen hat!

"Für den Vorsteuerabzug aus der Reverse-Charge-Umsatzsteuer ist eine ordnungsgemäße Rechnung nach § 14 Abs. 4 UStG nicht erforderlich."

Quelle: https://www.haufe.de/steuern/gesetzgebung-politik/neue-pflichten-bei-der-rechnungsstellung/neue-pflichtangaben-bei-reverse-charge-leistungen_168_154062.html

wenn man Rechnungen ins Ausland schreibt.

...ist es auch egal. Es steht zwar in § 14 (4) UStG, aber Auswirkungen hat das keine. wo und wie auch?

So - und nun musst du nur noch lernen, dass Umsatzsteuer nichts mit Betriebsausgaben zu tun hat.

Ja da hatte ich scheinbar einen Gehirnaussetzer, sorry!

Hier auch nochmal ein Satz aus einem Artikel auf gruender. de der mich verwirrt hatte "Die Rechnung, die das Unternehmen dir ausstellt, muss auf jeden Fall den Hinweis auf die Steuerschuldumkehr enthalten. Von Seiten des Gesetzgebers ist die Formulierung „Steuerschuldnerschaft des Leistungsempfängers“ dafür vorgegeben. Diese Formulierung sollte auf allen deinen Rechnungen, die du von Lieferanten oder Dienstleistern aus dem Ausland erhältst, enthalten sein."

Sie dürfen nicht alles glauben, was Sie denken.

Nur weil jemand einen Quatsch im Internet abgelassen hat, ist das noch lange nicht automatisch richtig. Das wusste sogar schon Einstein.

Formulierung vorgegeben - ich denke, damit ist der Höhepunkt des täglichen Unsinns erreicht.

Übrigens kenne ich die Seite, ich hab mich vor rund 10 Jahren mal mit dem Betreiber angelegt, weil der lauter solchen Schmarrn schreibt. Wie ich eben sehe, hat der Betreiber gewechselt, der Blödsinn nicht.

Für alle die das gleiche Problem haben und auf diese Frage Stoßen, hier nochmal das Statement der IHK dazu: "Hinweis: Aufgrund der häufig mangelnden Kenntnis der zuletzt genannten Hinweispflicht im Ausland ist davon auszugehen, dass der Hinweis auf die Umkehr der Steuerschuld in der Eingangsrechnung oft fehlen wird. Ist dies der Fall, so kehrt sich dennoch die Steuerschuld um. Der Hinweis ist keine materiell-rechtliche Voraussetzung für die Steuerschuldnerschaft des Auftraggebers. Für die Frage, inwieweit der fehlende Hinweis auf die Steuerschuldumkehr Auswirkungen auf den Vorsteuerabzug des Auftraggebers hat, hat die Finanzverwaltung in Abschnitt 13b.15 Absatz 2 des amtlichen Umsatzsteuer-Anwendungserlasses festgeschrieben, dass auch bei fehlendem Hinweis auf den Übergang der Steuerschuld der Vorsteuerabzug gegeben ist, wenn die übrigen Voraussetzungen hierfür vorliegen."

https://www.hk24.de/produktmarken/beratung-service/recht-und-steuern/steuerrecht/umsatzsteuer-mehrwertsteuer/umsatzsteuer-mehrwertsteuer-international/grenzueberschreitende-dienstleistungen/umsatzsteuersteuerschuldnerschaft-reverse-charge-1167658#:~:text=Der%20Leistungsempf%C3%A4nger%20bleibt%20auch%20gem,dem%20Leistungsempf%C3%A4nger%20die%20Umsatzsteuer%20zur%C3%BCckerstattet.

Damit ist diese Frage geklärt, vielen Dank nochmal onnEVier245!

Dazu braucht man keine IHK, das ergibt sich direkt aus dem Gesetzestext. Ich hatte ihn weiter oben ja verlinkt.

Wenn Umsatzsteuer keine Betriebsausgabe ist, sollte man wohl die Zeile 63 in der Anlage EÜR (gezahlte Vorsteuer als Betriebsausgabe) besser ignorieren?

Kleiner Scherz...