Da ich mich erstmal dazu entschieden haben die Buchhaltung selbst zu machen stellen sich auch ein paar Fragen, daher auch bitte keine "such die ein Steuerberater", dieser wird erst bei beim Jahresabschluss hinzugezogen.

bzgl. des Stammkapitals würde ich es nun wie folgt machen: (SKR 03)

Geld wurde via Barzahlung auf das Konto eingezahlt:

1890(Privateinlagen) an 1200(Bank)

3 Gesellschafter = 3 Buchungen mit Namen.

Nun muss ich es noch als Stammkapital buchen:

1200 (Geschäftskonto) auf 800 (Gezeichnetes Kapital)

hier sehe ich auch die Lösung doch bin ich noch etwas unsicher.

#

Ebenso hat mir PayPal 0,45 EUR auf das Konto überwiesen um dieses zu verifizieren, nun habe ich 0,45 EUR zu viel auf dem Konto, da mir das Geld aber theoretisch geschenkt wurde muss ich es ja verbuchen und ich denke mal auch Versteuern :)

mit 8400 (Erlöse 19%) zu 1200 (Bank) kann ich es ja eig. nicht verbuchen da ich keine Rechnung habe ?

Ich könnte aber auch PayPal ein Debitor anlegen und es einfach als Guthaben schreiben ?! :)

#

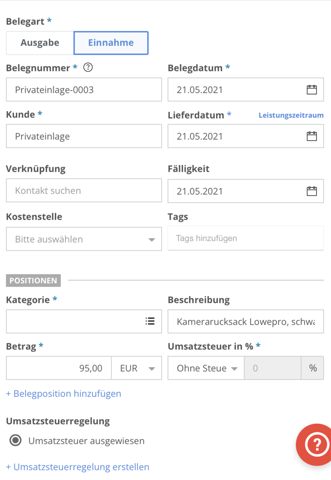

Und noch eine letzte Frage bzgl. Privaten ausgaben die aber zugunsten der Firma sind, sprich ein Gesellschafter kauft sich ein Drucker und verwendet ihn zu 80% für die Firma, kann die Firma sagen du bekommst 100€ drauf da es ja auch uns zugute kommt und du dir dadurch evtl. einen besseren Drucker kauft, kann dir Firma das einfach so und was darf sie dann absetzen ? gar nicht, halb oder komplett ?

oder einer der Geschäftsführer kauft sich einen Schrank um Sachen für die Firma zu verstauen, lagern oder wie auch immer.

Als Schrank können wir auch andere Sachen nehmen wie Tastatur, Maus etc. die er aber Privat zahlt, darf die Firma diese Rechnungen absetzen ?

Wie läuft es allgemein bei Rechnungen auf der, der Empfänger nicht die Firma ist ?

#

Sorry für die vielen Fragen :) ich versuche die Buchhaltung soweit und so gut es geht, wenn nicht muss man eben Geld investieren doch wieso soll ich es nicht erst selbst versuchen ? :) und spätestens beim Jahresabschluss durch einen bezahlten und prof. Buchhalter fallen Fehler auf :)