Hallo zusammen,

leider gibt es hier eine gewisse Unklarheit zum Thema Verlustvortrag.

Eine kurze zeitliche Übersicht.

Angestellter bis 2017

Master-Studium 2018 – 2019

Steuerpflichtiger Minijob 2019 (7.000 € Einnahmen)

Angestellter seit 2020

Mein Gedanke ist, einen Verlustvortrag aus meinem Master-Studium für das Steuerjahr 2020 anzuwenden.

Deshalb habe ich im Jahr 2020 meine Steuererklärung für das Steuerjahr 2018 erstellt. Das Finanzamt hat Verluste in Höhe von 8.000 € festgestellt. Diese Verluste wurden zuerst auf das Steuerjahr 2017 als Verlustrücktrag angewendet, was mir einen neuen Steuerbescheid für das Jahr 2017 mit einer Rückzahlung ergeben hat. Ich habe darauf Einspruch eingelegt, da ich einen Verlustvortrag und keinen -nachtrag haben wollte. Ich nahm an, dass durch mein höheres Einkommen nach dem Master mehr Vorteile bei der Steuerrückzahlung entstünden. Das Finanzamt hat den Einspruch schlussendlich genehmigt und 8.000 € Verluste wurden ins nächste Jahr übertragen.

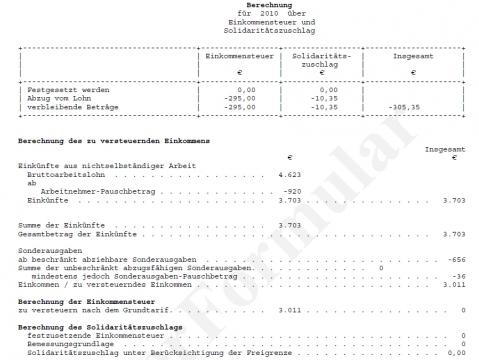

Im Anschluss habe ich meine Steuererklärung für das Steuerjahr 2019 erstellt. Meine Einnahmen von 7.000 € liegen unterhalb des Grundfreibetrag (9.168 €), so dass ich erwartet habe, die bereits gezahlten Steuern zurück zu bekommen und das meine Verluste sich erhöhen oder gleichbleiben. Der Steuerbescheid bestätigte, dass die bereits gezahlten Steuern vollständig zurückerstattet werden. Meine Einkünfte wurden dabei nach Abzug der Werbungskosten etc. auf ca. 6.000 € berechnet. Hätte ich keine Verluste aus dem Vorjahr gehabt, wären mir nun aufgrund des Grundfreibetrags die Steuern zurückgezahlt worden.

Nun habe ich aber einen Verlustvortrag. Dieser wurde zusätzlich mit den Einkünften verrechnet, so dass im Steuerjahr 2019 nur noch ein Verlustvortrag von 2.000 € (8.000 – 6.000 €) übrigbleibt.

Ich musste erstmal kräftig schlucken und habe mich tierisch geärgert, wie das sein kann und habe direkt Einspruch eingelegt, damit meine Verluste unangetastet in das Steuerjahr 2020 weitergeführt werden. Allerdings wurde dieser Einspruch abgelehnt, weil die Verluste wohl zwingend mit den Einkünften verrechnet werden müssen.

Nun ein paar Fragen an Euch:

1. Ist eine Weiterleitung des Verlustvortrags von 8.000 € in das Jahr 2020 wirklich nicht möglich?

2. Falls nein, ist es möglich, den Verlustvortrag von 2018 trotz damaligem Einspruch als Verlustrücktrag auf das Steuerjahr 2017 anzuwenden?

3. Macht es Sinn einen Steuerberater hinzuziehen bzw. welche Chancen auf Erfolg ergeben sich?

Ich scheine mir ansonsten durch Unwissenheit 6.000 € Verluste verspielt zu haben…

Vielen Dank vorab und viele Grüße,

Max