Sehr geehrte Benutzer und Mitglieder der Website,

ich wollte mich hier ein bisschen mehr informieren, wie

funktioniert mit eine neben-Kleingewerbe für den IT-dienstleister?

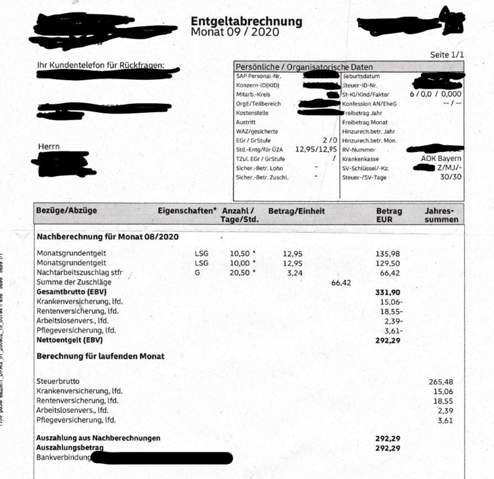

Meine Hauptarbeit ist IT-Branche und Position als Support Engeneur und ich wollte daneben noch eine Kleingewerbe haben für IT-Dienstleistung.

IT-Dienstleistung (PC, Laptop, Server, Netzwerk Support plus Web Design)

Ich habe mich informiert wie funktioniert Gewerbe Anmeldung.

Bevor ich etwas frage, wollte ich bestätigen, dass mein Geschäftsführer alles nochmal mir erlaubt hat.

Meine Frage wäre:

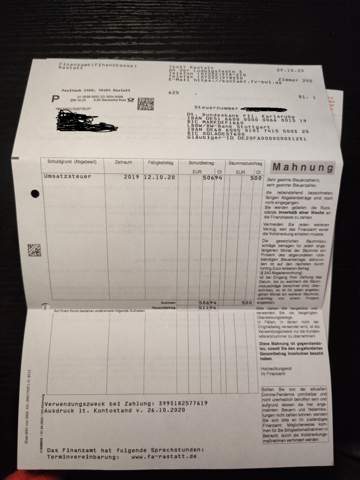

1.Bracuhe ich noch ein Steuer ID extra für meine Gewerbe?

2.Bracuhe ich auch ein Bank-Konto auch extra für die Überweisungen von Kunden?

3.Ich wollte wissen, welche noch extra kosten erwarten ich kann?

>Ich bin mir sicher, dass ich nicht mehr als 5.000e-8000e im Jahr verdiene.

4.Muss ich noch etwas wegen der Steuer aufpassen?

5.Wo kann ich mich informieren, wie ich Rechnungen für Kunde schreibe usw.

Ich wollte einfach alles sauber haben, alles was Pflicht ist, werde ich zahlen.

Rest natürlich ist für mich selber. 😊

Ich bedanke mich im Voraus.

Mit freundlichen Grüßen,

S.T