Hallo,

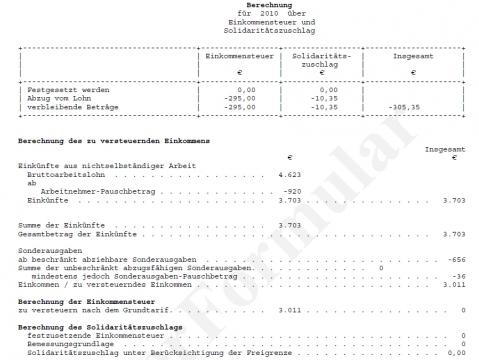

ich hoffe Ihr könnt mir helfen. Da ich im Jahr 2009 arbeitslos war und ALG1 bezogen habe, war ich dazu verpflichtet eine Steuererklärung zu machen (Stichwort: Progressionsvorbehalt). Ich habe diese zusammen mit der Erklärung für 2010 eingereicht und nun frage ich mich, ob ich mit einer Nachzahlung rechnen muss, habe da so einige Schauergeschichten im www gelesen. Kurz die Eckdaten:

Januar – April in Beschäftigung (1600 € Brutto)

Mai – September arbeitslos (ALG1 + 400 € Job, welcher teilweise vom ALG1 abgezogen wurde)

Oktober – Dezember in Beschäftigung (1600 € Brutto + 13. Monatsgehalt)

Die Höhe des ALG betrug ungefähr 720 € (+162 € die ich dazu verdienen durfte)

Das Jahr 2010 war ich durchgehend beschäftigt (1600 € Brutto + 13,14 u.15 Monatsgehalt)

Die Lohnsteuer wurde ja wahrscheinlich von meinem Arbeitsgeber auf das ganze Jahr ausgerechnet, er konnte ja nicht wissen, dass wir in ein Sommerloch fallen und er mich nicht weiter Vollzeit beschäftigen kann.

Was meinen die erfahrenen Steuerfachmänner (und –frauen) dazu? Ich hab nämlich echt Angst, Steuern nachzahlen zu müssen, dafür ist im Moment echt kein Geld übrig

Vielen Dank im Voraus und einen schönen Dienstag