Steuererklärung: digital gekaufte Musik absetzbar?

Hallo Allerseits,

Mal angenommen ich arbeite als DJ und habe ein Gewerbe, - mit "Kleinunternehmerrgelung".

Ist es mir möglich digital gekaufte Musik über die Betriebsausgaben abzusetzten?

und wenn ja, unter welcher Kategorie macht man dies am besten?

Ich selbst würde es als ein "immaterielles Wirtschaftsgut" behandeln, weiß es aber nicht wirklich...denn es gibt ja Kategorien wie:

- "Waren, Rohstoffe und Hilfsstoffe einschließlich der Nebenkosten"

- "sonstige Betriebsausgaben"

denn was auch noch mitbedacht werden müsste, ist das jeder digitale Musikanbieter,zumindest für 2014 unterschiedliche Mehrwertsteuer-Sätze auf den Nettopreis der digitalen Musik raufgepackt hat. Bei folgenden Anbietern habe ich 2014, folgende Mehrwertsteuer bezahlt:

- Amazon = 15% MwSt.

- Google Play = 23% MwSt.

- Beatport = 15% MwSt.

Die Fragen, die in mir demzufolge entstehen, sind:

Wie bringe ich die unterschiedlich besteuerten Summen richtig unter ein Dach?

Als Beispiel:

Ich habe bei "Google Play" 158 Songs für 179,52 EUR (inkl. 23% MwSt) gekauft.

und bei "Beatport" 100 Songs für 150,00 EUR (inkl. 15% MwSt) gekauft.

-Wie gehe ich damit am besten um?

-Werden die 179,52 EUR und die 150,00 EUR zusammenaddiert und so übernommen,wovon dann am Ende 19% MwSt abgezogen werden?

-darf man die Summen wegen der unterschiedlichen Besteuerung überhaupt zusammenzählen?

-oder zieht man wie ursprünglich gekauft, von den 179,52 EUR die 23% MwSt ab und von den 150,00 EUR die 15% MwSt ?

Ich würde mich sehr über hilfreiche Antworten freuen,

Liebe Grüße,Marlon

3 Antworten

Ich hatte versucht Dir in der Antwort auf die andere Frage zu erklären, dass Du zwischen den Steuerarten unterscheiden musst.

Umsatzsteuer:

Ist für Dich nicht relevant, weil Du Kleinunternehmer bist.

Ich würde Dir aber raten auf die Kleinunternehmerregelung zu verzichten, weil es günstiger wäre mit Umsatzsteuer zu arbeiten, denn Du könntest die ja auf Deine Preise aufschlagen, weil Du damit den Vorsteuerabzug bekommst, was für Dich bares Geld wäre.

Einkommensteuer:

Hier ist es ganz leicht.

Das Geld was Du einnimmst ist Betriebseinnahme. Das was Du ausgibst ist Betriebsausgabe (genau wie es Vulkanismus Dir schon geschrieben hat). Differenz ist Gewinn und unterliegt der Einkommensteuer.

Geräte die Du einkaufst und die ohne die Umsatzsteuer in der Rechnung mehr als 410,- Euro kosten, müssen auf die Nutzungsdauer verteilt werden. Also Equipment für 1.000,- Euro auf z. B. 5 Jahre, geben nur 200,- Euro Abschreibung pro Jahr.

Für den Fall Kleinunternehmerregelung absolut richtig. Was Du zahlst einschl. der Umsatzsteuer ist Ausgabe und mindert Deinen Gewinn und somit die Einkommensteuer.

Bei dem Verzicht auf Kleinunternehmerregelung würden sich Deine Kosten durch die Vorsteuer, die Du dann abziehst vermindern. Du hättest mehr Geld verdinet (auch real mehr in der Tasche) udn würdes dann etwas mehr Einkommensteuer zahlen. Trotzdem hättest du effektiv mehr Geld netto.

Ok. Das hat mir sehr geholfen!Eine letzte Frage habe ich noch...(Die Frage ist in einem Neuen Kommentar unten (wegen einem Tabellen Anhang)

Man könnte glauben, dass Du die Antworten zu bisherigen Fragen nicht gelesen hast.

Du bist umsatzsteuerlich Kleinunternehmer - also spielt es keine Rolle, wie hoch die Umsatzsteuer auf Deinen Einkäufen ist.

Du kannst keine USt abziehen oder dazurechnen oder was Dir sonst noch so einfällt.

Wenn Dich etwas 179,52€ kostet, so sind das Deine Betriebsausgaben - aus.

Warum brauchst Du überhaupt "Kategorien" bei der Zusammenstellung der Betriebsausgaben?

Du zählst die Ausgaben zusammen, Du zählst die Einnahmen zusammen.

Einnahmen minus Ausgaben = Gewinn.

Wenn Dir das jetzt immer noch nicht genügt, brauchst Du dringend einen Steuerberater.

Danke erstmal für deine Antwort!

Warum brauchst Du überhaupt "Kategorien" bei der Zusammenstellung der Betriebsausgaben?

Die Kategorie, brauche ich,da ich die Steuererklärung mittels Steuersoftware mache. und ich nicht weiß, wozu digitale Musik gehört?

- "Waren, Rohstoffe und Hilfsstoffe einschließlich der Nebenkosten"

- "sonstige Betriebsausgaben"

Wenn Dich etwas 179,52€ kostet, so sind das Deine Betriebsausgaben - aus.

wenn ich die 179,52€ in der Software als Ausgaben eintrage, reduziert sich die Steuernachzahlung. Deshalb möchte ich verstehen ,was da passiert (rechnerisch)...wenn es keine abgezogene Mehrwertsteuer ist, die die Reduzierung verursacht, was dann?

PS: Ich arbeite übrigens in Teilzeit und habe das Gewerbe für den Nebenerwerb (falls relevant...)

Es ist sch...egal, wie Du das Kind nennst. Was hast Du denn für eine Schrott-Software! Wenn schon unbedingt so neumodern, dann genügt das Notexel von Word. Zwei Spalten - Ausgaben - Einnahmen.

Betriebseinnahme 10.000,52

./. Betriebsausgabe 3.000,00

Gewinn 7.000,52

Geht´s noch einfacher?

Du hast im Kommentar oben geschrieben

...und würdest dann etwas mehr Einkommensteuer zahlen...

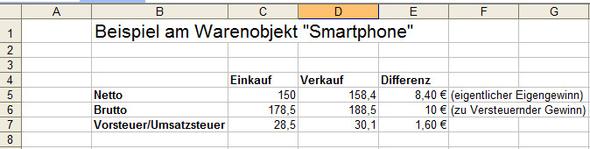

liegt also die etwas höhere Einkommensteuer bei Umsatzsteuerpflicht(siehe Tabelle / Bildanhang) weil ich dann :

- einmal die Differenz von Vorsteuer & Umsatzsteuer (1,60 EUR) ans FA abführen muss?

- und gleichzeitig auch den Gewinn von 10,00 EUR versteuern muss?

Bei einem Kleinunternehmer wäre die Sache: Verkauf 188,50 - Einkauf 178,50, Rohgewinn 10,- Euro.

Bei einem Regelbesteuerer sind die Zahlen falsch, weil ja der Empfänger die Umsatzsteuer aus dem Verkauf alsVorsteuer abziehen kann, so wie die Disco die Umsatzsteuer aus Deinem Honorar. Also verkauft man für 188,50 + 19 % 35,82 = 224,32 Euro. Verkauf 188,50 - Einkauf 150,- + Umsatzsteuer 35,82 - Vorsteuer 28,50 - 7,32 Umsatzsteuerzahllast = 38,50 Euro Rohgewinn.

Dein Denkfehler liegt darin, dass Du noch nciht realisiert hast, dass Deine Preise um 19 % steigen, ohne dass es Deinen Kunden schädigt.

Das die Wahl effektiver ist,Vorsteuer-Abzugberechtigt zu sein,sehe ich ein.

Nur was ich noch nicht ganz nachvollziehen kann und wo du mich auch voll durchschaut hast...

Dein Denkfehler liegt darin, dass Du noch nicht realisiert hast, dass Deine Preise um 19 % steigen, ohne dass es Deinen Kunden schädigt.

mal angenommen eine Disco hat durch die vielen MwSt.-Rechnungen eine durschnittlich hohe oder phasenweise höhere Vorsteuer als Umsatzsteuer, dann entsteht eine "negative Zahllast" und das FA erstattet dem Unternehmer die Differenz...

ich nehme mal an, das FA tut dies um das Unternehmen zu stärken, damit es bestehen bleibt/erfolgreicher werden kann.

die Logik erschließt sich mir nicht ganz...

- gibt man mehr aus, als man Einnimmt (und das evt. sogar regelmäßig),bekommt man eine Erstattung?

- und umgekehrt: nimmt man mehr ein, aber gibt weniger aus, muss man dem FA Gelderstatten...? und das Obwohl man ja durch das Höhere Einkommen, eh schon mehr Einkommensteuer zahlt.

Deshalb dachte ich auch es wäre schädlich für z.B. eine Disco wenn sie evt. durch die vielen Rechnungen der Bands/DJs/Käufe mehr Vorsteuer vom FA nimmt...weil man ja einerseits mehr nimmt,und andererseits aber eine Erstattung bekommt.gibt es da keine Kosequenzen von Seiten des Finanzamts, auf längere Zeit gesehen?

Vom System her richtig, kann aber nicht passieren.

Überlege mal logisch. Die Disco hat mindestens 400 % auf die Getränke. Also Getränke Einkauf netto 1.000,- werden für ca. 5.000,- verkauft. Umsatzsteuer ca. 800,-.

Die Kosten der Disco bestehen zu 40 - 50 % aus Personalkosten. hat nichts mit Vorsteuer zu tun. Ein Guthaben in der Umsatzsteuervoranmeldung kann eine Disco nur haben, wenn die Betriebsferien haben und in der Zeit Rechnungen bezahlen.

Bei einer Disco ist eine monatliche Zahllast das normale.

Die Umsatzsteuer ist ein durchlaufender Posten, und erledigt sich spätestens im nächsten Monat durch Zahlung oder Erstattung.

Deshalb dachte ich auch es wäre schädlich für z.B. eine Disco wenn sie evt. durch die vielen Rechnungen der Bands/DJs/Käufe mehr Vorsteuer vom FA nimmt...weil man ja einerseits mehr nimmt,und andererseits aber eine Erstattung bekommt.gibt es da keine Kosequenzen von Seiten des Finanzamts, auf längere Zeit gesehen?

Auf keinen Fall, denn das mit der Vorsteuer ist der Normalfall. Als Unternehmer Leistungen bei einem Kleinunternehmer zu kaufen ist eher der Ausnahmefall.

Ok, - Vielen Dank nochmalsfür deine Aufklärung und Beispiele.ist so für mich nachvollziehbarund gibt mir mehr Klarheit.mit dem Fragen bin ich jetzt fertig :) und vielleicht hilft es ja dem einenweiter mit den selben Fragen...

Vielen Dank erstmal für deine genauen Erklärungen und die Geduld! weiß ich sehr zu schätzen!

also nochmal zur Sicherstellung.

Im Fall der "Kleinunternehmerregelung/Verzicht auf Umsatzsteuer-Regel wäre:

bei digital gekaufter Musik:

(darf ich) zähle ich die Preise, so wie ich sie für die einzelnen Lieder bezahlt habe, zu einer Summe zusammen und setze sie als "Ausgaben" an (und muss nichts beachten wegen der unterschiedlichen Besteuerungen von 15% und 23% auf die Musik/da ich eh nichts mit MwSt. zu tun habe)?

demnach würde ich hiermit dem Nachtteil unterliegen, dass ich den vollen Bruttopreis für die Musik u.Ä. zahle, der wiederum die Summe meiner "Betriebsausgaben" erhöht, und damit auch meine Einkommens(Gewinn)-Steuer erhöht?

sehe ich das so richtig?

und bei der Wahl auf Umsatzsteuerpflicht wäre es:

bei Käufen zahle ich Nettopreise (durch Vorsteuerabzug), habe demnach weniger "Betriebsausgaben", und damit wiederum weniger Einkommenssteuer zu zahlen (als bei Kleinunternehmerregelung).

ich hoffe diese Auffassung stimmt soweit?