Finanzierung - Einsatz Eigenkapital?

Guten Morgen,

Wir haben vor eine Immobilie zu kaufen. Verkaufswert der Immobilie 319000€ plus Kaufnebenkosten von gerundet 40000€. Über die Hälfte des Gesamtpreises haben wir als EK, davon würden allerdings 'nur' 122000 einsetzen. Die Finanzierung läuft über meinen Partner alleine. Einkommen 1840€ plus 192€ Kindergeld, keine weiteren Finanzierungen.

Jetzt rätsel wir (oh Wunder) wie wahrscheinlich es ist eine Finanzierung für das Objekt zu erhalten?!

Im Übrigen verfüge ich als Selbstständige auch über Einkommen, dieses dient jedoch nicht zur Finanzierung und wir sind nicht verheiratet.

Über Erfahrungswerte würde ich mich freuen.

5 Antworten

Prüfen wir es doch einfach durch.

Kaufpreis 319.000,- incl. Nebenkosten. 122.000,- Eigenkapitaleinsatz. Finanzierung 197.000,-.

Bei rund 200.000,- und dem zur Zeit (noch) niedrigen Zinsniveau sollte schon mit möglichst 4 % Tilgung gerechnet werden.

Gehen wir mal von 6 % Schuldendienst aus, was 12.000,- im Jahr, oder 1.000,- im Monat sind.

Da sind wir bei netto 1.840,- schon an der Belastungsgrenze.

Ich würde mich an einen großen Baufinanzierungsmakler wie Interhyp, oder Dr. Klein wenden und die Eigenkapitalquote zumindest soweit anheben, dann ich bei 60 % für das Darlehen bin, damit alles im erstrangigen Bereich ist.

Hallo Dandlion17,

gerne unterstütze ich Dich bei der Beantwortung Deiner Frage und gebe Dir erste Hinweise:

Durch den Eigenkapitaleinsatz von 122.000 Euro unter der Berücksichtigung der Kaufnebenkosten von 40.000 Euro, kann man in etwa von einem Beleihungsauslauf von ca. 75% sprechen. Der Beleihungsauslauf definiert den Anteil des Objektwertes, der fremdfinanziert wird.

Dies stellt für die Bank schon mal eine gute Grundlage bzw. Sicherheit dar.

Natürlich spielt auch die Bonität Deines Lebensgefährten eine entscheidende Rolle. Hier wird unter anderem das Gehalt und das Kindergeld berücksichtigt. Auch hier muss die Bank sicherstellen, dass die monatliche Rate beglichen werden kann.

Da Dein Lebensgefährte alleiniger Darlehensnehmer werden soll, können die Einnahmen aus Deiner Selbstständigkeit nicht angesetzt werden.

Meine Empfehlung an Dich und Deinen Lebensgefährten - vereinbart einen Termin bei einer Bank oder einem unabhängigen Finanzierungsberater und lasst Euch ein unverbindliches Angebot erstellen. So könnt Ihr erfahren, was Ihr euch leisten könnt und wie sich die Konditionen gestalten.

Ich hoffe ich konnte Dir hiermit weiterhelfen.

Ich wünsche Dir und Deinem Partner viel Erfolg bei Eurem Vorhaben.

Viele Grüße,

Carina von Interhyp

Der Webfehler dieses Konzeptes liegt m.E. schon im gemeinsamen Kaufen und getrennt finanzieren wollen, bei "nur" € 1.840 (netto oder brutto?) Monatseinkommen eines Haushaltsmitglieds. Da wird der Kreditgeber die Stirnrunzeln und abwinken. Das Kindergeld zählt übrigens nicht zur finanziellen Verfügungsmasse!

Hier fehlt es an klaren Verhältnissen bzw. schriftlichen Vereinbarungen, gerade bei einer nichtehelichen Partnerschaft, die in x Jahren auseinandergehen könnte.

Davon abgesehen, muss man davon ausgehen, dass die Kaufnebenkosten voll aus dem Eigenkapital bezahlt werden, so dass für den Kaufpreis von € 319.000 nur noch € 82.000 Eigenkapital verfügbar ist und demzufolge die Finanzierung € 237.000 (= 74 %) ausmacht. Die erstrangige Beleihungsgrenze (max. 60 % = € 191.000) wird also überschritten, was die Finanzierungskonditionen verteuert. Verbilligend wäre ein Eigenkapitaleinsatz von € 128.000.

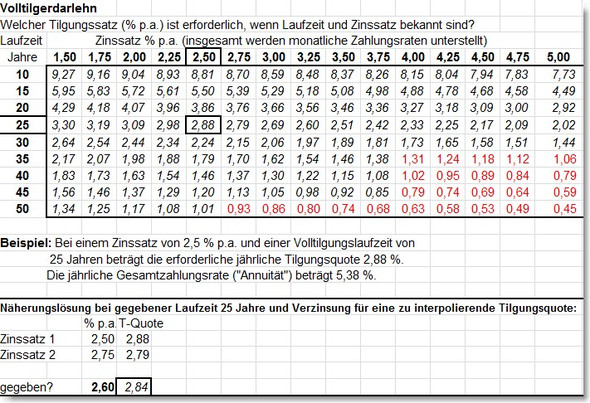

Nächster Punkt ist die kurze Zinsbindungsdauer von 15 Jahren. Warum wollt Ihr das nicht kalkulierbare Zinsveränderungsrisiko nach 15 Jahren eingehen und zocken? Warum nicht jetzt die Zinsbindung auf 20 oder 25 Jahre nehmen und die anfängliche Tilgungsquote so festlegen, dass in dieser Laufzeit das Darlehn komplett getilgt wird? Siehe zur Festlegung der Bestimmungsgrößen mein beigefügtes Bild über den sog. "Volltilger".

Das ist so nicht korrekt 319000 plus 40000 Kaufnebenkosten, also 359000 (gerundet). Endfinanzierungssumme liegt bei 235000 ... und wir gehen von nur einer anfänglichen 2% Tilgung mit Bindung auf 15 Jahre aus. Ein weiteres Anheben des Eigenkapitals kommt nicht in Frage.

Endfinanzierungssumme liegt bei 235000 ... und wir gehen von nur einer anfänglichen 2% Tilgung mit Bindung auf 15 Jahre aus.

Dann müsst Ihr nur noch eine Bank finden, die sich genau Euren Vorstellungen anpasst.

Ein weiteres Anheben des Eigenkapitals kommt nicht in Frage.

Wenigstens so, dass der Kreditbetrag bei 215.000,- liegt, dann wäre alles im erstrangigen Bereich.

Über die Hälfte des Gesamtpreises haben wir als EK

Als EK zählt nur das, was man auch einsetzt!

Und wenn Du eine Antwort kommentieren willst, dann nutze die Funktion Kommentieren anstelle einer eigenständigen Antwort. Sonst werden die Zusammenhänge auseinandergerissen.

Ich möchte @LittleArrow bekräftigen:

Der Webfehler dieses Konzeptes liegt m.E. schon im gemeinsamen Kaufen und getrennt finanzieren wollen, bei "nur" € 1.840 (netto oder brutto?) Monatseinkommen eines Haushaltsmitglieds. Da wird der Kreditgeber die Stirnrunzeln und abwinken. Das Kindergeld zählt übrigens nicht zur finanziellen Verfügungsmasse!

Hier fehlt es an klaren Verhältnissen bzw. schriftlichen Vereinbarungen, gerade bei einer nichtehelichen Partnerschaft, die in x Jahren auseinandergehen könnte.

Für euch selbst sind klare Verhältnisse besonders wichtig. Es gibt ein Ungleichgewicht des Einkommens evtl. auch des Eigenkapitals und natürlich die Aufwendungen die in den nächsten Jahren in die Immobilie investiert werden. Selbst im Idealfall mit weiterem Zusammenleben wäre für evtl. Erben die Abschätzung wieviel gehört wem und warum nicht einfach.

Und im Streitfall würde die Situation eskalieren.

Also erste Empfehlung: Heiraten oder einen notariellen Vertrag machen in dem Dinge geregelt werden.

Dann - die Finanzierung läuft über den Partner alleine. Bedeutet das auch dass die Immobilie von ihm alleine erworben wird?

Das Einkommen würde wohl reichen. Aber nicht jedes Institut wird sie machen. Also ist der Weg zu einer Raiffeisen / Volksbank oder Sparkasse in der Nähe sinnvoll. Weil die meist mehr auf den Menschen achten als eine Internetofferte.

Die Zinsbindung, ob jetzt 10, 15 oder mehr Jahre ist Geschmackssache. Da teile ich nicht die Einschätzung von @LittleArrow. Ich denke das Leben lässt sich nicht wirklich über einen langen Zeitraum vorplanen und bei langen Finanzierungen hängt man halt auch lange drin. 10 oder 15 Jahre klingt für mich gut falls Sondertilgungen vereinbart werden und auch vorgenommen werden können.

Aber hier kommt es besonders auf die Jobs usw. an. Wie sicher ist der Jobstandort - werde ich also hier für die nächsten Jahrzehnte mein Geld verdienen können.

Auf jeden Fall sollte zusätzliche Absicherungen des Erwerbseinkommens durch Lebensversicherungen (da nicht verheiratet keine Witwen/Witwerrente) und Berufsunfähigkeitsabsicherungen ins Auge gefasst werden.

Wir sind beide erst Ende 20. Es ist abesehbar, dass wir in den kommenden 10 Jahren auf Grund von zu erwartendem Erbe die Schuld bei der Bank vollkommen tilgen können. ( das kann aber ja noch nicht berücksichtigt werden)

Eine Eheschließung ist nicht ausgeschlossen, jedoch noch längst nicht vorgesehen. Sollte die Finanzierung klappen ist der nächste Gang zum Anwalt bezüglich eines Testaments. Mein minderjähriges Kind erbt und ich erhalte Wohnrecht auf Lebenszeit.

Mein Partner finanziert und kauft alleine. Lebensversicherung und Bausparen läuft bereits, genauso wie eine BU. Desweiteren ist er festangestellt in einem Beruf, den er bis zur Rente machen könnte.