Wir haben 2011 einen Bausparvertrag bei Schwäbisch Hall (Fuchs Wohnrente) abgeschlossen, wir möchten ein Haus kaufen, wie sollen wir das finanzieren?

eingezahlt ist bei beiden ca 15 % (Zuteilung erst ab 41 %)Guthaben Zins 1% Sollzinsgebunden 2,95eff. Jahreszins 3,17 (30.000 Frau, 70.000 Mann).

Wir möchten jetzt Reihenhaus kaufen .Preis ca. 321.000 inkl. alle Nebenkosten Eigenkapital ca. 50 000. Wie sollte man das am besten finanzieren? Sollte man die Bausparverträge auflösen und alles über die Bank (z.b. Sparkasse) laufen lassen, da die Zinsen momentan sehr günstig sind?

2 Antworten

Wie sollte man das am besten finanzieren?

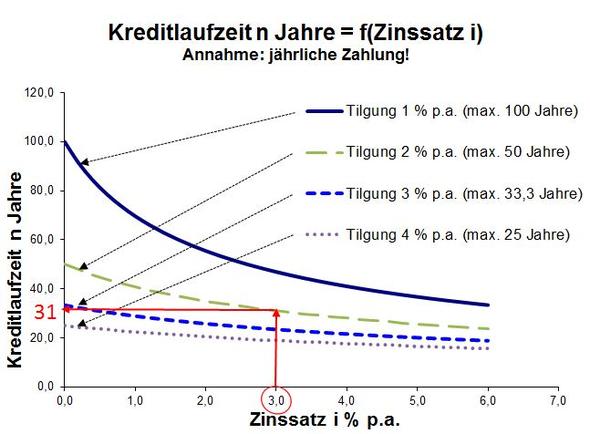

Falsche Frage, denn es geht nicht um "man", sondern um "Euch" und man kennt nicht z. B. den Hauswert (ohne Anschaffungsnebenkosten), Eure finanzielle Leistungsfähigkeit (sprich: für den Kreditdienst verfügbares Einkommen), Euer Alter und Euer Wunschziel für die Schuldentilgung. Bei hoher Leistungsfähigkeit könnt Ihr Euch eine hohe Tilgungsquote leisten. Im beigefügten Bild habe ich den Einfluss von Effektivzins und anfänglicher Tilgungsquote auf die Gesamtkreditlaufzeit dargestellt. Dazwischen kann man grob interpolieren.

Nun besteht noch eine direkte Kreditzinsabhängigkeit vom Fremdfinanzierungsanteil bezogen auf den Hausverkehrswert (also weniger als Euer o.a. Inklusiv-Preis). Bis 60 % Anteil sind die Finanziers noch ganz glücklich, aber darüberhinaus gibt es saftige Zinsaufschläge (es sei denn, Ihr glänzt mit hohem verfügbaren Haushaltseinkommen, sicherem Arbeitsplatz und exzellenter Bonität - wie einstmals Ex-Bundespräsident Wulff). Bei längerer Zinsbindungsdauer steigt gewöhnlich auch der Kreditzins.

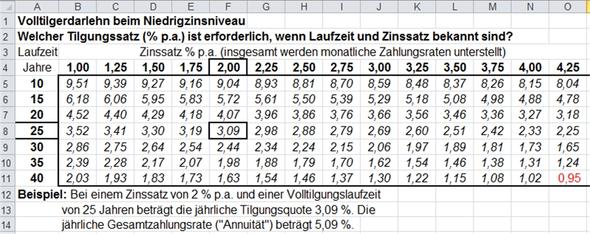

In einem zweiten Bild habe ich für ein sog. Volltilgerdarlehn die erforderliche Tilgungsquote bei gegebenen festen Sollzins angegeben, um z. B. nach 25 Jahren schuldenfrei zu sein. Angenommen Ihr bekommt einen Sollzins von 3 % p.a., dann seid Ihr mit einer anfänglichen Tilgungsrate von 2,69 % p.a. nach 25 Jahren schuldenfrei. Die jährliche Gesamtbelastung wäre also 5,69 % p.a. auf den Kreditbetrag.

Die spannende Frage wird also sein, welchen Zinssatz für ein Volltilgerdarlehn bekommt bei Euren Daten, wenn Ihr nach x Jahren schuldenfrei sein wollt und Ihr Euch die Annuität (z. B. die 5,69 % im Jahr) leisten könnt?

Die Frage, ob der Riester-BSV aufgelöst wird oder nicht, ist m. E. zweitrangig (siehe die Antwort von Mikkey). Eine Zinsbindung über 25 Jahre bietet Euch Kalkulationssicherheit. Verfallt nicht dem Trugschluss, es mit einer anfänglichen 10-jährigen Zinsbindungsdauer zu versuchen, weil die wesentlich billiger ist. Denn das Zinsveränderungsrisiko für die Anschlussfinanzierung nach 10 Jahren ist evtl. existenzgefährdend!

Voraussichtlich ist für Euch eine gute Finanzierungsberatung der Schlüssel zum Erfolg. Mit langen Zinsbindungsdauern können die Sparkassen und Volksbanken idR nicht glänzen!

Hier bitte noch einige Überlegungen nachlesen:

15% von zusammen 100.000 macht 15.000. Das ist eigentlich nicht soviel, dass es bei der Finanzierung eine gewaltige Hilfe darstellen würde, zumal davon noch die zurückzuzahlende Förderung abgeht. Es ist aber als Notfallreserve gut geeignet, denn kündigen kann man immer noch.

Ohne jetzt zu wissen, welche Fallstricke es dazu gibt - man kann die Verträge beitragsfrei oder mit verminderten Beiträgen weiterführen.

Das bedeutet, dass ihr 271.000 zu finanzieren hättet. Bei 15 Jahren Zinsfestschreibung und angenommenen gut 2% Zinsen und 3%Tilgung wäre davon nach Ablauf der 15 Jahre gut die Hälfte getilgt. Sind dann die Zinsen stärker gestiegen, ließen sich die Verträge wieder nutzen, so dass nur etwa 30.000 zu höheren Zinsen finanziert werden müssten.

Das sind jetzt keine Zahlen aus gesicherten Quellen, ich bitte die anderen, falsche Annahmen zu korrigieren. Diese Rechnung ergäbe etwa 1250 monatliche Belastung.