Depot auflösen um Immobilienkauf zu finanzieren?

Ich kaufe mir demnächst eine Immobilie. Es wäre mir möglich, ein schon länger bestehendes Depot aufzulösen und damit den Kaufpreis nahezu vollständig zu bezahlen. Andererseits sind die Gewinne steuerfrei und das sollte eigentlich irgendwann mal meine Altersvorsorge sein. Außerdem sind die Zinsen so niedrig dass eine Finanzierung reizvoll erscheint. Was sollte ich tun? Finanzierung der Immobilie oder Auflösung des Depots? Danke

4 Antworten

Bei Deinem Depot mit den vor 2009 gekauften Wertpapieren sind nicht die Gewinne steuerfrei, sondern lediglich die Kursgewinne! Dividenden, thesaurierte Gewinne, Zinsen etc. sind wie früher steuerpflichtig. Aber eben die Kursgewinne wären weiterhin steuerfrei. Um im Hinblick auf die geltende Abgeltungssteuer (plus Soli plus KiSt) einen Euro nach Steuern zu verdienen, muß der Vorsteuer-Ertrag ca. Euro 1,39 betragen.

Wenn Du sonst kein Eigenkapital hast, mußt Du entweder eine sehr teure 110 %-Finanzierung aufnehme oder ohnehin einen Teil des Depots auflösen. Aber um Kalkulationssicherheit hinsichtlich der Zinsen zu haben, würde ich wegen der historisch niedrigen Zinsen auf eine durchgehende Zinsfestschreibung Wert legen.

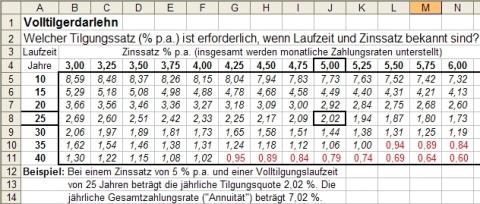

Ich würde also nicht das gesamte Depot auflösen, sondern genau einen möglichst großen Teil als Alterssicherung an "alten, unbefristeten Wertpapieren" behalten. Und für die Baufinanzierung die notwendige Eigenkapitalquote bereitstellen und unter Aufrechthaltung eines monatlichen finanziellen Spielraumes für unvorhergesehene oder auch planbare Ausgaben möglichst ein Volltilgerdarlehn mit durchgehender Zinsbindung und 5-10 %iger Sondertilgungsmöglichkeit wählen. Zur nötigen Tilgungsquote bei gewünschter Darlehnslaufzeit und bei vorgegebenen Zins siehe das beigefügte Bild unter http://www.finanzfrage.net/media/fragen-antworten/bilder/152263/0_big.jpg

Ich finde solch eine Frage lässt sich nur schwer hier im Rahmen des Forums ausreichend klären. Es gibt soviele Aspekte, die man mit einbeziehen muss, dass hier nur ein gute persönliche Beratung hilfreich ist. Diese kostet zwar Geld, das aber gut angelegt ist, da man ja Entscheidungen mit ausserordentlicher Tragweite treffen will.

Natürlich ist ein selbstfinanzierter Immobilienkauf besser als eine Fremdfinanzierung. Trotzdem sollte man abwägen was das Depot für die Laufzeit der Hypothek an Gewinnen abwerfen könnte um mit den Finanzierungskosten vergleichen zu können. Wenn die Finanzierung tragbar ist würde ich wahrscheinlich die Altersvorsorge nicht antasten, sollte aber vorher in jedem Fall individuell betrachtet und berechnet werden.

Hängt unter anderem davon ab, wie die jährliche Rendite Deines Depots aussieht. Wenn die Darlehnszinsen niedriger sind als die Depotrendite, lohnt sich die Kreditaufnahme. Ist die Performance des Depot niedriger als der Darlehnszins, ist es wahrscheinlich besser das Depot zu versilbern.

Die steuerlichen Nachteile der Kursgewinne hängen auch von der Laufzeit ab. Wenn Deine Altersvorsorge in 5 Jahren greifen soll, wäre eine Depotauflösung weniger gut als wenn Du noch 25 Jahre bis zur Rente hast.

Eine Immobilie ist auch eine Altersvorsorge. Sie sichert Dir im Alter mietfreies Wohnen ab. Wenn Du sie jetzt schon Cash bezahlst, sparst Du vom ersten Tag die Miete (sprich die Rate). Mit diesem Geld kannst flexibel in weitere Sicherungsmaßnahmen investieren.