Sind Spenden an nicht gemeinnützige Vereine tatsächlich beim Verein steuerbefreit?

Das Hessische Ministerium der Finanzen stellt auf seiner Webseite Informationen zur steuerlichen Behandlung gemeinnütziger Vereine und Übungsleiter/-innen bereit.

https://finanzen.hessen.de/sites/default/files/media/hmdf/steuerwegweiser_vereine_2019_gesamt.pdf

"Steuerwegweiser für gemeinnützige Vereine und für Übungsleiterinnen und Übungsleiter" erschienen am 14.10.2019

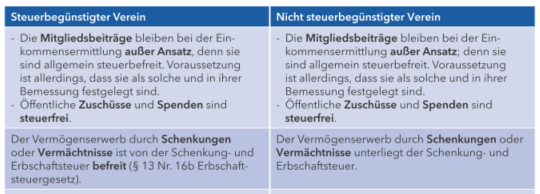

In einer tabellarischen Gegenüberstellung der Steuervorteile von steuerbegünstigten gegebenüber nicht steuerbegünstigten Vereinen wird auf Seite 10 ausgeführt, dass für den nicht steuerbegünstigten Verein gilt: "Öffentliche Zuschüsse und Spenden sind steuerfrei" und "Der Vermögenserwerb durch Schenkungen oder Vermächtnisse unterliegt der Schenkung- und Erbschaftsteuer".

Ist die Aussage, dass Spenden für nicht steuerbegünstigte Vereine steuerfrei sind, falsch?

Gibt es etwas, worauf man sich beziehen kann? Gesetz, Erlasse, Schreiben, Urteile?

Wie erkennt/unterscheidet man Spenden und Schenkungen an einen nicht steuerbegünstigten Verein?

Gibt es einen Unterschied zwischen nicht gemeinnützigem und nicht steuerbegünstigtem Verein?

1 Antwort

Ist die Aussage, dass Spenden für nicht steuerbefreite Vereine steuerfrei sind, falsch?

Nein.

Das ist auch eigentlich klar. Dem Mitgliedsbeitrag steht keine Gegenleistung gegenüber. Keine Lieferung, keine Leistung.

Jede Spende ist eine Schenkung, aber es ist eine Frage der Größenordnung. Ab 20.000,- euro innerhalb von 10 Jahren ist es garantiert eine Schenkung un keine spende.

Ich habe jetzt noch folgenden Hinweis gefunden:

Trotz Aberkennung der Gemeinnützigkeit hielt das Gericht Mitgliedsbeiträge und Spenden allerdings nicht für steuerpflichtig. Zu Recht: Für Mitgliedsbeiträge ergibt sich dies unmittelbar aus § 8 Abs. 5 KStG, für Spenden aus der Tatsache, dass Spenden in aller Regel nicht mit Gewinnerzielungsabsicht erzielt werden und daher unter keinen Einkünftetatbestand des Einkommensteuergesetzes fallen.

(Quelle: Stefan Winheller 05.07.2007 winheller blog spenden und mitgliedsbeitrage nicht steuerpflichtig selbst bei nicht gemeinnutzigen vereinen)

nach FG Hamburg, Beschluss v. 13.04.2007, Az. 5 V 152/06

Also ist eine Spende an einen nicht gemeinnützigen und nicht steuerbegünstigen Verein steuerfrei, aber spätestens ab 20000 EUR doch nicht! Also ist die Aussage vom Ministerium doch falsch.

Frage: Unter welchen Einkünftetatbestand des Einkommensteuergesetztes fällt passives Sponsoring?

Diese Frage sprengt nun den Rahmen des Forums und versucht mich in den Bereich der Steuerberatung zu ziehen, ohne die kompletten Informationen zu haben.

Ich werde hier nicht den kompletten Steuerfall lösen, dafür sollte sich der Verein einen Kollegen von mir engagieren.

Zum Thema:

"Unter welchen Einkünftetatbestand des Einkommensteuergesetztes fällt passives Sponsoring?"

Sobald der "Spender" die Unterstützung eines Vereins in der Werbung nutzt, ist es dort Betriebsausgabe und beim Verein natürlich Betriebseinnahme.

Schenkungen und Spenden basieren grundsätzlich auf dem Grundsatz der Selbstlosigkeit.

Gilt das auch, wenn die Spende nicht von einem Mitglied kommt?

Zur Größenordnung:

Wenn ich ein Unternehmen gefunden habe, das bereit ist, dem nicht gemeinnützigen und nicht steuerbegünstigten Verein jeden Monat 1500 EUR zuzuwenden (diese Höhe der Spende ist für das Unternehmen absolut unbedeutend), so kommen natürlich einige Fragen auf:

Das würde im Umkehrschluss bedeuten, das es für nicht steuerbegünstigte Vereine eine Obergrenze für Spenden in Höhe von 20000 EUR gibt. Gelten diese 20000 EUR in der Beziehung einzelner Spender - Verein oder über alle Spender für den Verein?

Im Prinzip wäre der Unternehmer bereit, den Verein passiv im ideellen Bereich und mit einem Sponsoringvertrag - gegenseitige reine Namensnennung ohne besondere Hervorhebung - zu sponsern.

Frage: Ist ein passives Sponsoring für den nicht gemeinnützigen und nicht steuerbefreiten Verein ebenfalls steuerbefreit?

Dann könnte das Unternehmen eine Betriebsausgabenabzug vornehmen.

Bis auf den Sponsoringvertrag gibt es keine Verbindungen/Beziehungen zwischen dem Unternehmen und dem Verein. .