Ist bei einer Baufinanzierung die Tilgung durch einen Bausparvertrag nicht sinnvoll?

Diese Frage wurde hier schon öfter gestellt und von der Bausparvariante wurde immer abgeraten. Die Argumente erscheinen mir nicht schlüssig. Um mir selbst ein Bild zu machen, habe ich es einfach durchgerechnet und möchte nun fundiert wissen, was ich vielleicht nicht bedenke.

Unsere Baufinanzierung hätte verschiedene Komponenten: Hypothek zu 249.000€, 50.000€ KfW-124, 50.000€ KfW-153. Die KfW-Programme haben maximal 10 Jahre Zinsbindung, können aus der Betrachtung im wesentlichen entfallen, aber für die Berechnung der theoretischen monatlichen Belastung nach Ablauf der Zinsbindung, rechne ich sie mit.

Das Ziel ist ein möglichst geringes Zinsrisiko bei gleichzeitig möglichst wenig insgesamt gezahlten Zinsen. Für den Vergleich verschiedener Modelle muss man es also einfach nur durchrechnen mit verschiedenen fiktiven Sollzinsen in 10 Jahren. Also jedes Modell einmal mit 3 %, einmal mit 4 %, einmal mit 6 % usw....

Welche Modelle werden verglichen? Modell 1 hat 10 Jahre Zinsbindung zu 1,95 %, anfängliche Tilgung ist 2 %. Modell 2 hat 15 Jahre Zinsbindung zu 2,35 %, selbe anfängliche Tilgung. Modell 3 ist wie Modell 1, nur wird hier die Tilgung stattdessen konstant in einen Bausparvertrag eingezahlt. Das heißt, weder steigt die Tilgungsrate über die 10 Jahre an, noch verringert sich der Zinsanteil der Hypothek. Nach 10 Jahren haben sich so ca. 50.000€ im Bausparvertrag angesammelt. Dieser Vertrag ist so vereinbart, dass er nach 10 Jahren zuteilungsreif ist. Die Zuteilungssumme beträgt ca. 142.000€, d.h. vereinbart ist eine Zuteilung bei 35 % Ansparsumme. Damit wird jetzt nach 10 Jahren ein Teil der Hypothek abgelöst. Ab dem 11. Jahr tilgt man die Hypothek mit 3,1 % anfänglicher Tilgung. Das entspricht dem Tilgungssatz von Modell 1 für Jahr 11. Für den Bausparvertrag ergibt sich eine anfängliche Tilgung von ca. 5,04 %. Das Bauspardarlehen von ca. 92.000€ wird fest mit 2,35 % verzinst bis zum Ende der Laufzeit (ca. weitere 17 Jahre). Die Zinsen, die man die ersten 10 Jahre auf die Ansparung erhält, sind vernachlässigbar gering (wurden aber mitberechnet).

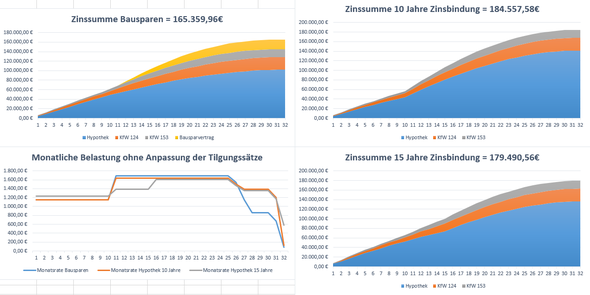

Nun habe ich das also mit verschiedenen fiktiven Sollzinsen in 10 Jahren durchgerechnet und komme darauf, dass das Bausparmodell** immer signifikant besser abschneidet**. Selbst wenn man in 10 Jahren zu 3 % verzinsen kann. Mit steigenden angenommenen Sollzinsen wird der Vorteil des Bausparmodells immer krasser, bei 6 % angenommenen Zinsen sind es gegenüber dem Modell ohne Bausparvertrag 35.000€ weniger insgesamt gezahlte Zinsen. Die angehängten Grafiken visualisieren das. Sie zeigen, wie die Zinssumme mit den Jahren anwächst.

So, wo ist nun mein Denkfehler, was habe ich nicht bedacht?

2 Antworten

Die Grafiken haben schöne kurven, aber die Zahlen sind schwer zu lesen.

Das ganze nachzurechnen wäre etwas mühsam, weil die verschiedenen Annahmen etwas unklar sind, so z. B. auch wie Du auf die Tilgungssätze kommst, von z. B. 3,1 % nach zehn Jahren, für den Teil, der nicht über BSV getilgt wird.

Was sich mir aber schon im reinen Kopfrechnen ergibt:

1. 1,95 % Zinsen und 2 % Anfangstilgung auf 249.000,- sind ca. 10.000,- im Jahr. Das ist die Zahlungsverpflichtung, egal ob als Annuität, oder für nur zinsen und BSV Einzahlung.

2. Nach 10 Jahren sind pro Jahr schon allein für den BSV ca. 10.000,- zu zahlen, womit die Liquiditätsbelastung ansteigt. Selbst wenn sich die Zinsen gegenüber heute nicht erhöhen.

3. Der Vorteil beim BSV ist, dass heute schon die Konditionen für Zins und Tilgung in 10 Jahren bekannt wären.

4. Aus meiner Sicht wäre es vernünftiger (wenn finanziell tragbar) lieber mit 3 % Anfagngstilgung zu beginnen und damit nach 10 Jahren nur noch weniger als 170.000,- neu finanzieren zu müssen.

5. man könnte dann auch in 10 Jahren bei der gleichen Annuität bleiben, selbst wenn der Zins um 1 % steigt, es vermindert sich eben nur die Tilgungsrate.

6. Bei Deiner Rechnung würde die Annuität bei überschlägiger Berechnung auf 1.500,- Im Monat für die Hautfinanzierung steigen. Das kann der Festzins des Bausparvertrages kaum aufwiegen.

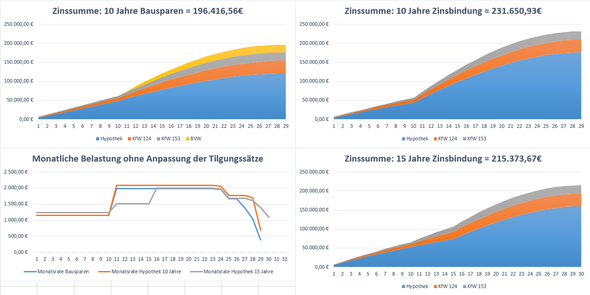

4. Habe ich jetzt durchgerechnet. 176.000€ muss man dann neu finanzieren ohne Bausparen bzw. 35.000 € mit Bausparen. Ich habe es natürlich so verglichen, dass man bei der Bausparvariante auch mit 3 % der Hypothek jährlich anspart. Dann landet man bei knapp 75.000€ Ansparung und kriegt dann 214.000€ zugeteilt. (Mal angenommen, das ist auch so möglich.) Der Zinsvorteil der Bausparvariante schrumpft bei 4% fiktiven Sollzinsen auf knapp 5.000€, bei 6% fiktiven Sollzinsen auf 22.000€.

Interessant ist noch, dass die Entwicklung der Monatsraten sich bei 3% Tilgung bei der Bausparvariante verbessert: 4% fiktiver Sollzins: Bausparen, Rate steigt von 1.360€ auf 1.600€ - nur Annuitätendarlehen: Rate steigt von 1.360€ auf 1.800€ im 11. Jahr. Die KfW-Darlehen sind da mit drin.

Also, Bauspar-Modell gewinnt auch bei 3% Tilgung.

Ja, schade mit der Verkleinerung der Grafiken, ist meine erste Frage hier...

Die 3,1% Tilgung habe ich deshalb angesetzt, weil das die Tilgungsrate ist, die sich in Modell 1 im Jahr 11 ergibt. Einfach der besseren Vergleichbarkeit wegen. Ich muss ja im Prinzip bei allen Modellen mit demselben Tilgungsverlauf rechnen, ansonsten kann ich die Zinssummen schlechter vergleichen, denn es ist ja klar, dass die alleine deshalb unterschiedlich ausfallen, wenn ich unterschiedlich schnell tilge.

1. Stimmt.

2. Stimmt, aber siehe Grafik unten links. Die Monatsrate ist in Modell 1 und 3 fast identisch. Bei 4% fiktiven Zinsen ist die Belastung bei der Bausparvariante leicht höher, bei 6% fiktiven Zinsen ist es genau umgekehrt. Will heißen, ab 6% Zinsen ist die Bausparvariante auch im Punkt finanzielle Belastung besser.

3. Genau das ist der Punkt. Für einen Anteil der Finanzierung, genauer 92.000 €, kann ich mir für die gesamte Laufzeit die Zinskonditionen sichern.

4. Das werde ich mal durchrechnen. Habe ich bisher nicht gemacht, weil die finanzielle Belastung uns auch so schon recht hoch ist. Aber danke für den Tipp, das auch noch zu vergleichen.

5. Wenn man davon ausgeht, dass die Zinsen in 10 Jahren nur um 1 Prozentpunkt mehr sind als jetzt, dann bräuchte man sich ja um Zinsrisiko keine Gedanken machen. Aber davon gehe ich ja gerade nicht aus. Allerdings habe ich ja alles für 3% fiktive Zinsen durchgerechnet und selbst dann ist das Bausparmodell noch um einige Tausend € besser.

6. Moment. Wegen des höheren Zinsrisikos steigt die Rate auch ohne Bausparen enorm an, schon bei 4%. Einfach weil dann erst viel weniger getilgt ist nach 10 Jahren. Das ist es ja genau, was ich verglichen habe.

Du brauchst ein konkrete Finanzierungsberatung mit Vergleich zu allen Modellrechnungen. Das kann ich und will ich hier nicht machen.

Übrigens es ist ei Denkfehler, wenn du annimmst, dass du mit dem geringsten Zinssatz die meisten Zinsen sparst. Richtig viel Zinsen spart man mit der kürzesten Darlehenszeit. Man ist sogar schneller mit einem Annuitätendarlehen fertig, wenn der Zinssatz höher ist. Aber das würde jetzt zu weit führen.

Was ich vergleiche ist, ob es mehr Sinn macht, 10 Jahre zu tilgen, oder 10 Jahre anzusparen, mit der Bausparsumme zu tilgen, was dann deutlich mehr tilgt, und für das Bauspardarlehen schon jetzt die Zinskonditionen zu sichern. Und als Vergleich auch noch mal mit längerer Zinsbindung ohne Bausparen. Genau diese Überlegungen interessieren offenbar viele Nutzer hier, denn die Frage wurde mehrfach schon gestellt. Interessant ist, dass von der Bausparvariante immer abgeraten wird, aber offenbar hat es keiner mal durchgerechnet. Entweder es gibt klare, einfache Argumente dagegen, oder nicht. So wie Sie das jetzt beantworten ist mir nicht geholfen. Ich habe bereits eine kompetente Beratung, ich bin nur zufällig hier auf Beantwortungen gestoßen, die genau davon abraten, was mir empfohlen wurde und was ich selbst als klar vorteilhaft nachgerechnet habe. Und das hat mich nur interessiert, ob jetzt hier noch was kommt, was ich nicht bedacht habe.