Hallo, hier in Brandenburg müssen Hauseigentümer das Laub selbst entfernen, kann man die Entsorgungskosten von der Steuer absetzen?

5 Antworten

Nicht wenn du es selbst machst.

Bin der Meinung, beauftragst du aber eine Firma, ähnlich einem Schneeräumdienst, ist das eine haushaltsnahe Dienstleistung und steuerlich absetzbar.

Bezahlung muss unbar erfolgen !

Ob sich das aber rechnet....... kommt auf die zu beräumende Grundstücksgröße an.

Was sind die Entsorgungskosten, wo ist das Laub angefallen und wer ist man?

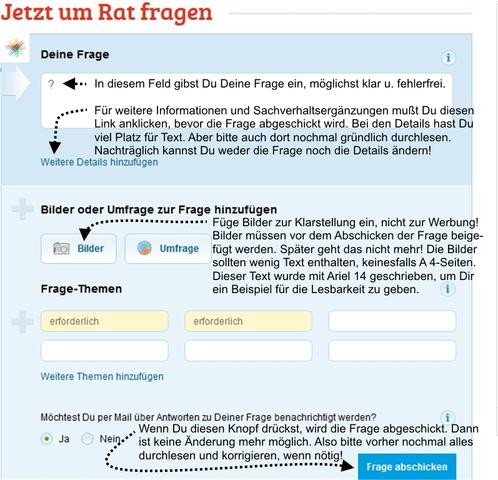

Für diese näheren Angaben steht Dir die Funktion Weitere Details hinzufügen nur im Eingabemodus für die Frage zur Verfügung (siehe Bild).

Deine Angaben sind also sehr dürftig. Der selbstbewohnende Hauseigentümer (oder Mieter) des Einfamilienhauses, der das Laub selber zusammenfegt und entfernt, kann die Entsorgungskosten nicht von der Steuer absetzen. Wenn er für diese Arbeiten einen Dienstleister beauftragt, dann kann er die nachweisbaren Kosten für diesen Dienstleister als haushaltsnahe Dienstleistungen im Rahmen des § 35a EStG zu 20 % von seiner Einkommensteuerschuld absetzen. Die genauen Voraussetzungen stehen im BMF-Schreiben vom 10.01.2014 (s. Link in meinem Kommentar bei gandalf94305). Fegt der Dienstleister nur das Laub zusammen und der Haushalt entsorgt selber das Laub, dann gilt für die Dienstleisterkosten das Vorstehende, aber die Entsorgungskosten des Haushaltes können nicht steuerlich berücksichtigt werden.

Wohnt der Hauseigentümer in einem Mehrfamilienhaus, dann gilt für den Wohnflächenanteil des Vermieters das Vorstehende. Der Wohnflächenanteil der Mietwohnungen kann steuerlich als Werbungskosten (oder Betriebskosten) in der Anlage V abgesetzt werden, sofern es sich nicht um Eigenleistungen des Vermieters handelt. Etwaige Umlagen auf die Mieter für diese Laubkosten, sind steuerlich als Einnahmen anzusetzen. Die Mieter können diese Kosten ihrerseits als haushaltsnahe Dienstleistungen mit der Vermieterbescheinigung steuerlich zu 20 % von ihrer Einkommensteuerschuld absetzen.

Haushaltsnahe Dienstleistung: Kehren, Sammeln von Laub

Entsorgungskosten, Gerätekosten, Kosten für Material (z.B. Säcke): keine Chance, es sei denn, es handelt sich um eine Betriebsausgabe oder anteilige Geltendmachung für ein Arbeitszimmer.

Einspruch hinsichtlich des zweiten Absatzes zu haushaltsnahen Dienstleistungen:

Entsorgungskosten, Gerätekosten, Kosten für Material (z.B. Säcke): keine Chance,

Wenn dies der laubkehrende Dienstleister macht, dann bestehen 100 % Chance, da es sich um Neben-, Verbrauchsmaterialkosten handelt. Mit Material ist beim § 35 a EStG was anderes gemeint: neue Türen, Fliesen, Tapeten, Farbe, aber eben nicht das Abklebematerial und die Abdeckfolien.

Siehe hierzu Textziffer 9 und 39, sowie Anlage 1 im BMF-Scheiben vom 10.01.2014:

Die dortige Beschränkung auf das Privatgrundstück steht unter gerichtlicher Kritik.

Nicht nur in Brandenburg, das ist in anderen Bundesländern auch so oder ähnlich geregelt, wobei es von Kommune zu Kommune die unterschiedlichsten Regelungen gibt. Nicht jede Stadt oder Gemeinde wäre auf Grund der Steuereinnahmen auch in der Lage ihren Bürgern so einen Rundum-Service gewähren zu können. Laub fegen gehört wie z. Bsp. Schnee schieben im Winter zu den Verkehrssicherungspflichten der Anlieger einer Straße. Für das auf eigenem Grundstück anfallende Laub würde ja auch niemand auf die Idee kommen sich die Entsorgungskosten vom Steuerzahler bezahlen zu lassen.

muss man in anderen Bundesländern auch.

Falls du eine Firma damit beauftragst oder jemand auf Minijob anstellst, kannst du die Kosten bei einem vermieteten Objekt voll absetzen.

Als Privatmann als haushaltsnahe Dienstleistungen 20% der Kosten - aber nur bei unbarer Zahlungsweise.

Als Privatmann

Wenn damit gemeint ist: Bei der zu eigenen Wohnzwecken genutzten Wohnung.....

....dann ist das hier die beste Antwort.