Betriebliche Altersvorsorge - sinnvoll oder nicht?

Hallo Community,

letzten Monat war ein Versicherungsmakler bei uns in der Firma und hat uns die betriebliche Altersvorsorge vorgestellt. An sich klingt das Ganze ja schon interessant, aber ich zweifel schon daran. Es kann ja dann doch sein, dass ich in ein paar Jahren die Firma verlasse (bisher gefällt es mir, aber wer weiß!?!?).

Habt ihr Erfahrungen mit der Betrieblichen Altersvorsorge? Wenn ja, welche?

6 Antworten

Ich gehe davon aus dass eine Entgeltumwandlung im Rahmen des § 3.63 (Direktversicherung / Pensionskasse) zur Diskussion steht.

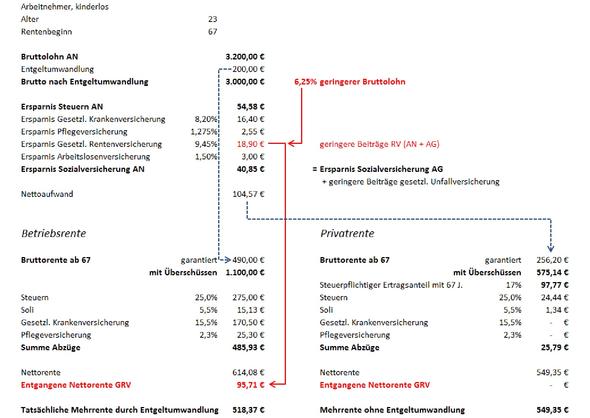

Vorteile: die umgewandelten Beträge sind steuer- und sozialabgabenfrei (Nettobelastung entsprechend geringer), Einmalauszahlung meist möglich, bei größeren Arbeitgebern häufig günstigerer Vertragskonditionen durch Rahmenverträge.

Nachteile: Rente / Auszahlung ist voll zu versteuern, Rente / Einmalzahlung ist KV-beitragspflichtig, durch Entgeltumwandlung sinkt der gesetzliche Rentenanspruch, Arbeitgeber kann den Durchführungsweg und den Anbieter vorgeben.

Weiteres: Der Arbeitgeber spart ebenfalls Sozialabgaben bei einer Entgeltumwandlung, diesen Vorteil sollte er (er muss aber leider nicht) an den Arbeitnehmer weiter geben.

Bei einem Arbeitgeberwechsel gibt es verschiedene Möglichkeiten (Übernahme, Portierung, private Weiterführung), es würde den Rahmen hier sprengen diese weiter auszuführen.

Wenn möglich bitte keine Pensionskasse, besser Direktversicherung abschliessen. Das hat zu tun mit eienr eventuellen privaten Weiterführung, denn bei einer Pensionskasse bleibt dann die KV-Beitragspflicht im Alter bestehen (= doppelte Verbeitragung).

Grundsätzlich sollten Sie aber nicht automatisch auf den bAV-Zug aufspringen sondern sich (mit Hilfe eines unabhängigen Fachmanns / -beraters) sich auch über die möglichen Alternativen der Altersvorsorge informieren und diese im Vergleich durchrechnen (lassen).

Nachteile: Rente / Auszahlung ist voll zu versteuern>

In Einzelfällen kann sich das rechnen, weil der Steuersatz im Rentenalter meistens niedriger ist als während des Erwerbslebens.

Hier hat sich das inzwischen geändert: Der Arbeitgeber muss einen Zuschuss von 15% wegen der gesparten Lohnnebenkosten geben. Die realen Lohnnebenkosten lieben aber immer so bei 17-19%, also kann man gut mal vom Arbeitgeber ein Zuschuss von 20% fordern, da dieses Geld dem Arbeitnehmer eh zugestanden hätte. Hier in dem Artikel steht das auch nochmal genauer: https://www.pauschaldotierte-unterstuetzungskasse.com/5-tipps-entgeltumwandlung/

Habe auch eine betriebliche Altersvorsorge abgeschlossen und nach 10 Jahren den Betrieb verlassen. Dann konnte ich privat in den Vertrag weiter einzahlen. Habe mich dann aber entschlossen den Vertrag ruhen zu lassen. Im Rentenalter kann ich mir den Betrag auf einmal auszahlen lassen.

Der Begriff der Betriebsrente (bAV) ist im Zusammenhang mit der Entgeltumwandlung völlig falsch.

Es handelt sich hier meist um weitestgehend zu 100% arbeitnehmerfinanizierte Lebensversicherungen die mit vielfachen Nachteilen für Arbeitnehmer verbunden sind.

Den Durchführungsweg, sprich den Anbieter, bestimmt der Arbeitgeber. Wechselt der Arbeitnehmer den Job ist dies hinsichtlich der bAV mit zahlreichen Nachteilen verbunden, da die Mitnahme der angesammelten Ansprüche zum neuen Arbeitgeber immer zum Nachteil für den Arbeitnehmer ist.

Die bAV ist nicht zeitgemäß, da sie völlig an den Anforderungen des heutigen Arbeitsmarktes vorbeigeht. Diese Form der "Betriebsrente" ist das Produkt der Arbeit der Versicherungslobby um weitere Einnahmequellen zu generieren, die sich im Zuge der massiven Absenkung des Rentenniveaus ergeben. Glücklich wer verbeamtet ist, er muss sich mit all diesem Schlamassel nicht rumärgern und kann später von einer üppigen Altersversorgung leben.

Wenn sich der Arbeitgeber nicht an der bAV des Arbeitnehmers in Form eines spürbaren Zuschusses beteiligt, ist die bAV für den Arbeitnehmer, den Staat und die Sozialkassen ein schlechtes Geschäft! Jeder verantwortungsvolle Arbeitnehmer sollte dann die Finger davon lassen und sich stattdessen privat zusatzversichern.

Das ganze habe ich in diesem Tipp anhand eines Beispiels erläutert:

https://www.finanzfrage.net/tipp/betriebliche-altersvorsorge---wem-nuetzt-sie

Für den Arbeitnehmer ist es ein schlechtes Geschäft, wenn sich der Arbeitgeber sich nicht in Form eines spürbaren Zuschusses beteiligt.

Für den Staat und die Sozialkassen ist es immer ein gutes Geschäft, egal wie hoch der Zuschuss des Arbeitgebers ist.

Ich würde als Arbeitgeber auch kein Zuschuss zur Betriebsrente geben wollen, weil der Zuschuss großenteils dann über meinen Arbeitnehmer beim Staat (Steuern) oder den Sozialkassen (Krankenversicherung, Pflegeversicherung) landet.

Als Denkanstoß (vor allem für Arbeitgeber) sei erwähnt, dass es auch andere Formen der Mitarbeiterförderung gibt: betriebliche Krankenversicherung, Betriebskindergärten, Tankzuschuss, Jobticket, Zuschuss zur Kantine, Rückenschule, Massage usw. Diese sind unter gewissen Umständen tatsächlich steuerfrei.

mein Kommentar zu Antwort von althaus vom 05.01.2015:

(die direkte Eingabe bei der Antwort wegen eines angeblichen technischen Fehlers nicht möglich)

Sehr schön. Sie dürfen dann gespannt sein, was sie ausbezahlt bekommen und was an Abzügen (vielleicht Steuer, vielleicht Kranken- und Pflegeversicherung) abgeht.

Viel Spaß im Rentenalter.